Sau ảnh hưởng của các những cơn gió ngược trong 9 tháng đầu năm, Techcombank đã trở lại mạnh mẽ trong quý 4/2023 nhờ một loạt giải pháp hiệu quả đi cùng sự hồi phục của nền kinh tế. Với sự bứt tốc ấn tượng trong quý 4, lợi nhuận cả năm 2023 của Techcombank đã vượt kế hoạch đã được Đại hội Đồng cổ đông đề ra, đồng thời duy trì được các tỷ lệ sinh lời ở mức cao hàng đầu hệ thống ngân hàng.

Những kết quả đạt được thể hiện tầm nhìn, khả năng nắm bắt tình hình và dự báo chính xác cùng với năng lực triển khai đúng kế hoạch đề ra của lãnh đạo Ngân hàng, củng cố sự tin tưởng của khách hàng, cổ đông. Bước “chạy đà” mạnh mẽ trong quý 4 vừa qua sẽ tạo nền tảng quan trọng giúp Ngân hàng “bay cao” trong năm 2024.

|

“Phục hồi ngoạn mục”, “cải thiện mạnh mẽ” là những đánh giá tích cực mà các đơn vị phân tích đưa ra trong báo cáo cập nhật về hoạt động kinh doanh của Techcombank trong quý 4 vừa qua. Theo giới phân tích, hoạt động kinh doanh của Techcombank đã đi qua giai đoạn khó khăn nhất và kỳ vọng tốc độ tăng trưởng doanh thu, lợi nhuận sẽ tiếp tục cải thiện trong các quý tới khi nền kinh tế hồi phục trở lại và các nút thắt trên các mảng hoạt động chính đang dần được tháo gỡ.

Thực tế, nhờ các giải pháp phù hợp và hiệu quả, hoạt động kinh doanh của Techcombank đã xuất hiện những tín hiệu đầy tích cực ngay từ quý 3 và bứt tốc mạnh mẽ trong quý 4.

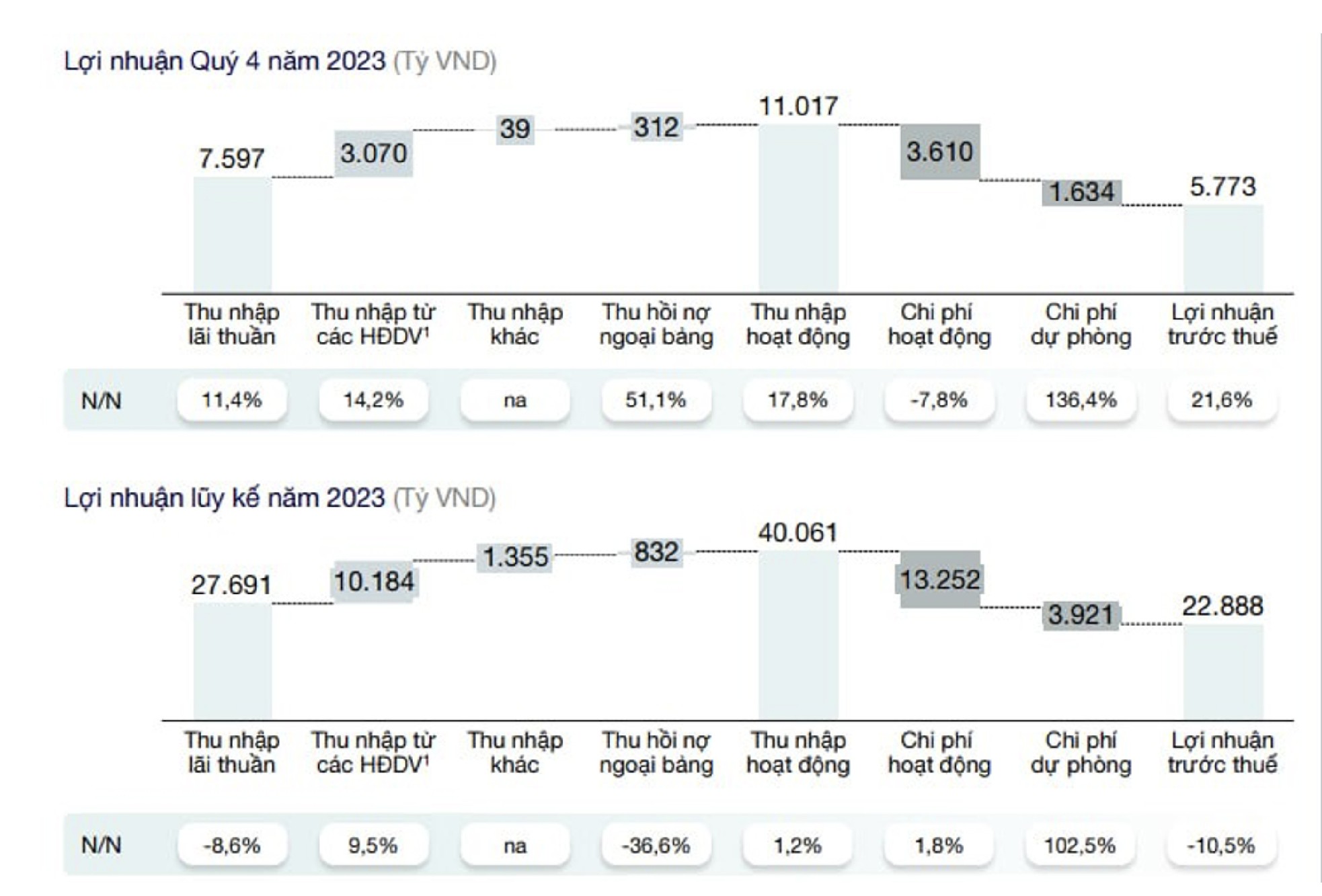

Riêng quý 4, tổng thu nhập hoạt động của của Techcombank đạt hơn 11.000 tỷ đồng, mức cao nhất trong lịch sử của nhà băng này, tăng 17,8% so với cùng kỳ năm trước. Đáng chú ý, cả thu nhập lãi thuần và thu nhập ngoài lãi của Techcombank đều ghi nhận sự tăng trưởng so với cùng kỳ năm 2022 và các quý trước đó.

|

Trong đó, nguồn thu chính của Techcombank là thu nhập lãi thuần đã tăng trưởng trở lại trong quý 4 (tăng 11,4% so với cùng kỳ năm 2022) sau 3 quý ghi nhận giảm. Thanh khoản hệ thống dồi dào và lãi suất huy động giảm giúp chi phí vốn cải thiện còn 4,2% trong quý 4, so với 4,7% tại quý 3 và 5,4% tại quý 2 năm 2023. Đây là nhân tố quan trọng giúp Techcombank tăng trưởng thu nhập lãi thuần dù đã đẩy mạnh giảm lãi suất cho vay để hỗ trợ khách hàng trong giai đoạn khó khăn.

Đặc biệt, thu nhập từ hoạt động dịch vụ trong quý 4 tăng 14,2% so với cùng kỳ 2022, đạt gần 3,1 nghìn tỷ đồng, cao nhất trong lịch sử của Techcombank. Với con số trên, Techcombank tiếp tục là ngân hàng có lãi thuần từ hoạt động dịch vụ trong top cao nhất ngành ngân hàng và bỏ xa các “ông lớn” như Vietcombank, VietinBank hay BIDV.

Song song với việc tăng cường các nguồn thu, Techcombank cũng đẩy mạnh quản trị chi phí chặt chẽ nhằm tối ưu hóa hiệu quả hoạt động. Cụ thể, chi phí hoạt động trong quý 4 đã giảm 7,8% so với cùng kỳ năm 2022. Kết quả, tỷ lệ CIR của Ngân hàng giảm xuống còn 32,8% trong quý 4/2023 so với 41,9% trong quý 4/2022 và 34,8% trong quý 3/2023.

Các nguồn thu tăng trưởng đi cùng quản lý chi phí hiệu quả giúp Techcombank có được khoản lãi trước thuế cao hàng đầu trong nhóm ngân hàng tư nhân dù luôn duy trì chính sách quản trị rủi ro thận trọng. Theo đó, lợi nhuận hợp nhất trước thuế quý 4 của Techcombank đạt 5.773 tỷ đồng, tăng 21,6% so với cùng kỳ năm 2022. Tính chung cả năm 2023, lợi nhuận trước thuế đạt 22.888 tỷ, hoàn thành 104% kế hoạch trình cổ đông hồi tháng 4.

|

Ông Jens Lottner cũng nhấn mạnh, Techcombank tăng tốc hiệu quả hoạt động trong quý cuối cùng của năm 2023 và hoàn thành hoặc vượt tất cả các chỉ tiêu theo kế hoạch đã đề ra. Cụ thể Ngân hàng thu hút tới hơn 2,6 triệu khách hàng mới trong năm 2023, nâng số lượng khách hàng lên hơn 13,4 triệu trên khắp cả nước. Trong quý 4 năm 2023, tổng thu nhập hoạt động và lợi nhuận trước thuế lần lượt tăng 18% và 22% so với cùng kỳ năm trước, tạo động lực mạnh mẽ cho Ngân hàng bước vào năm 2024.

|

|

Đi sâu vào báo cáo tài chính, hoạt động kinh doanh Techcombank tiếp tục có thêm nhiều điểm sáng vào những tháng cuối năm 2023. Trong đó, các yếu tố mang tính nền tảng, quyết định khả năng sinh lời trong tương lai như tăng trưởng tín dụng, tỷ lệ tiền gửi không kỳ hạn (CASA), chi phí vốn, chất lượng tài sản và nguồn vốn,… đều cho thấy tín hiệu cải thiện sau giai đoạn thách thức

Đầu tiên, dù nhu cầu tín dụng toàn ngành tương đối yếu trong phần lớn năm 2023, Techcombank là một trong số những ngân hàng có tăng trưởng tín dụng cao nhất ngành và sử dụng hết 19,2% room tín dụng được Ngân hàng Nhà nước (NHNN) cấp cho ngân hàng mẹ. Trên cơ sở hợp nhất, tổng số dư tín dụng của Techcombank tính đến cuối năm 2023 đạt hơn 561 nghìn tỷ đồng, tăng 21,6% so với đầu năm.

Chia sẻ tại buổi gặp gỡ nhà đầu tư cá nhân mới đây, ông Nguyễn Anh Tuấn, Giám đốc Khối Ngân hàng Bán lẻ cho biết, động lực chính cho tăng trưởng tín dụng 2023 của Techcombank đến từ nhóm doanh nghiệp, dẫn dắt bởi nhóm xây dựng, bất động sản, vốn là thế mạnh truyền thống của Techcombank. Bên cạnh đó, tỷ trọng cho vay nhóm doanh nghiệp khác tăng từ 10% cuối 2022 lên 15% vào cuối 2023, cho thấy sự chuyển dịch từ thế mạnh truyền thống sang các mảng mới.

Mảng cho vay cá nhân của Ngân hàng năm qua gần như đi ngang trước diễn biến bất động sản trầm lắng và dự án mở bán mới hạn chế cùng nhu cầu trả trước khoản vay dài hạn tăng lên. Tuy nhiên, điểm sáng là dư nợ cho vay mua nhà thứ cấp tăng tới 40% và dư nợ thẻ tín dụng cũng tăng trưởng tích cực.

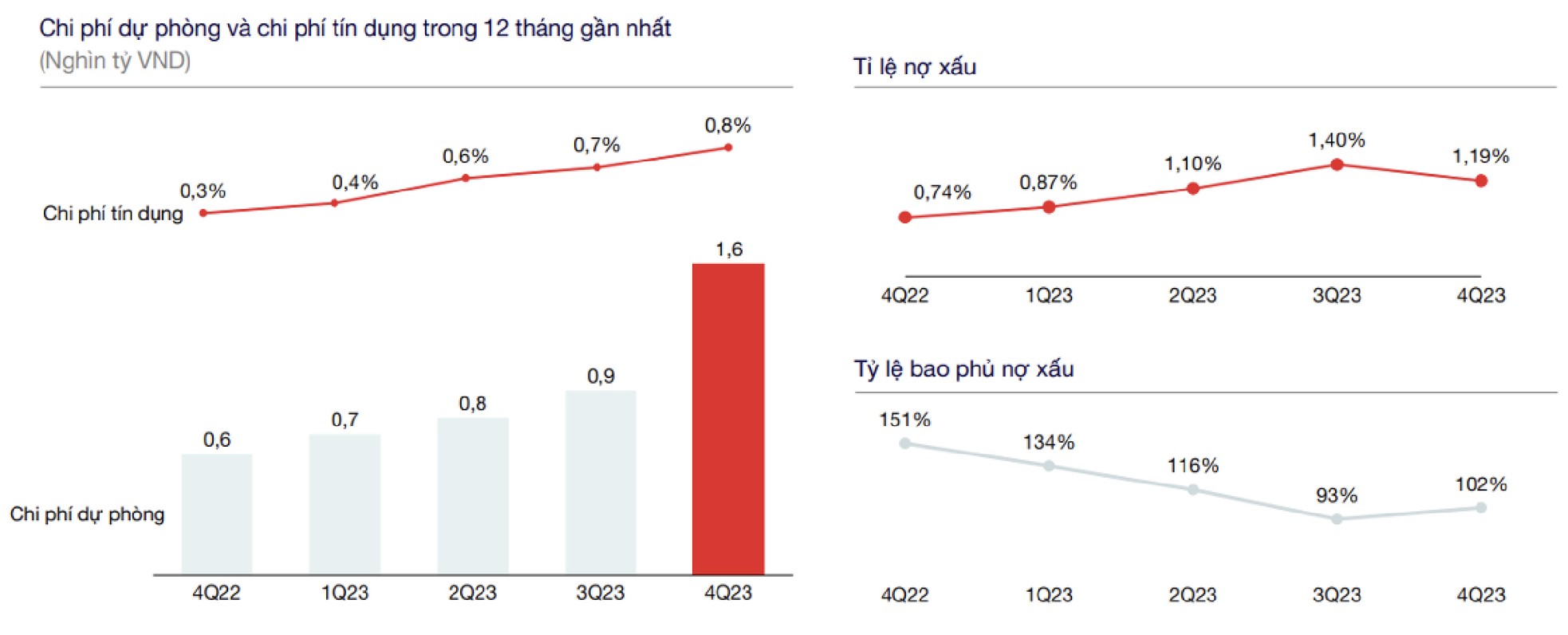

Đi cùng với tăng trưởng tín dụng mạnh mẽ, chất lượng tài sản của Techcombank tiếp tục được duy trì ở mức đầu ngành. Theo đó, tỷ lệ nợ xấu (NPL) của Techcombank bắt đầu giảm xuống 1,19%, từ mức 1,40% trong quý 3/2023. Đáng chú ý, số dư NPL cũng ghi nhận cải thiện tích cực, giảm 7,2% so với quý trước. Xét theo phân khúc, tỷ lệ nợ xấu của khách hàng bán lẻ giảm nhờ việc Ngân hàng tăng cường các biện pháp quản lý rủi ro khi cho vay qua thẻ tín dụng, trong khi chất lượng tài sản của khách hàng doanh nghiệp lớn vẫn ổn định ở mức 0% NPL.

“Năm 2023 với nhiều thách thức nhưng tỷ lệ nợ xấu của nhà băng đến cuối 2023 là 1,19%, thấp hơn nhiều so với mục tiêu 1,5% đề ra. Đây cũng là tỷ lệ nợ xấu thuộc nhóm thấp nhất ngành, trong khi Techcombank luôn trích lập chi phí dự phòng rủi ro một cách thận trọng và an toàn nhất”, ông Tuấn nhấn mạnh.

|

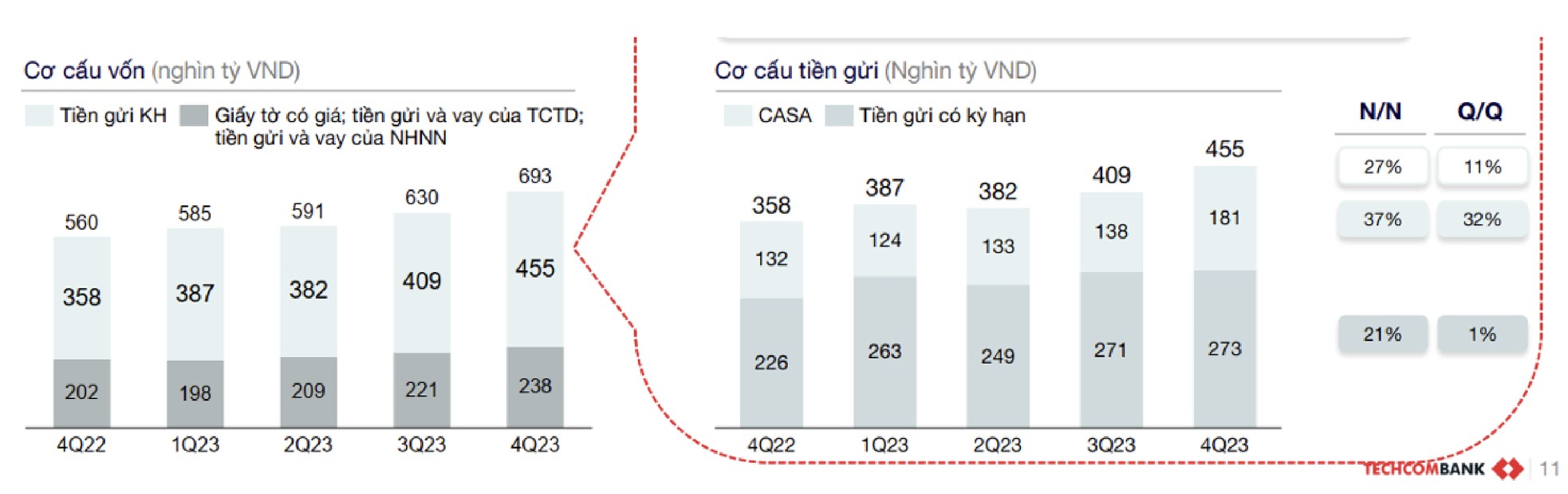

Bên kia bảng cân đối, việc mở rộng của các nguồn vốn giá rẻ cũng là một nhân tố quan trọng giúp kết quả kinh doanh của Techcombank diễn biến tích cực trong quý 4 và tạo tiền đề cho sự tăng trưởng lợi nhuận trong thời gian tới.

Cụ thể, tăng trưởng huy động vốn của Techcombank năm 2023 lên tới gần 24% và riêng quý 4 tăng xấp xỉ 10%. Trong đó, Ngân hàng đã đẩy mạnh phát hành giấy tờ có giá nhằm tận dụng giai đoạn lãi suất thị trường ở mức thấp với sản phẩm đột phá là Chứng chỉ tiền gửi Bảo Lộc (CDBL) – một ‘hero product’ của Techcombank năm 2023, đã được khách hàng đón nhận tích cực, nhờ những tính năng độc đáo như lợi suất hấp dẫn và tính thanh khoản cao.

Đặc biệt, tỷ lệ tiền gửi không kỳ hạn trên tổng huy động (CASA) của Techcombank sau giai đoạn đi xuống theo diễn biến chung của thị trường, cũng đã phục hồi mạnh từ quý 3/2023. Hết năm 2023, CASA của Techcombank lên gần 40%, so với mức 33,6% vào cuối quý 3 và được lãnh đạo nhà băng dự báo tiếp tục cải thiện trong năm nay.

Một trong những động lực quan trọng giúp cải thiện tỷ lệ CASA theo ông Nguyễn Anh Tuấn, Giám đốc Khối Ngân hàng Bán lẻ Techcombank, là nhờ vào nhóm giải pháp toàn diện cho khách hàng doanh nghiệp. Năm 2023, Techcombank triển khai giải pháp thanh toán và thu hộ QR247 cho các đối tác lớn như Vincommerce hay GoldenGate và khối SME, giúp dòng tiền khách hàng luân chuyển tốt hơn. Số giao dịch thông qua phương thức QR247 của nhóm SME trong quý 4 tăng 3,3 lần so với quý trước đó, từ đó giúp thu hút CASA đáng kể.

Bên cạnh đó, chiến lược quản lý gia sản thông qua cung cấp các lựa chọn đầu tư phù hợp cho nhóm khách hàng thu nhập cao, cũng sẽ là động lực thúc đẩy tăng trưởng CASA về mặt dài hạn.

|

Với nguồn vốn huy động dồi dào, vị thế vốn của Techcombank vẫn được duy trì mạnh mẽ với tỷ lệ cho vay trên tiền gửi (LDR) theo quy định là 77,4% và tỷ lệ nguồn vốn ngắn hạn cho vay trung và dài hạn ở mức 26,4%, đều thấp hơn nhiều so với mức trần quy định. Bên cạnh đó, tỷ lệ an toàn vốn (CAR) theo Basel II của Ngân hàng đạt 14,4% vào cuối năm 2023, tiếp tục cao hơn nhiều so với yêu cầu tối thiểu 8,0%.

Ông Phùng Quang Hưng, Phó Tổng Giám đốc kiêm Giám đốc Khối Doanh nghiệp và Định chế tài chính Techcombank nhận định, mặt bằng lãi suất đã giảm mạnh trong thời gian qua, sẽ hỗ trợ rất lớn cho Techcombank trong câu chuyện giảm chi phí vốn thời gian tới. Ngoài ra, Ngân hàng cũng đang nỗ lực tối ưu hóa cơ cấu nguồn vốn và nâng CASA trở lại. Theo đó, trên nền kinh tế diễn biến thuận lợi, Techcombank có cơ sở tin tưởng vào triển vọng tích cực của biên lãi thuần (NIM) và lợi nhuận trong thời gian tới.

“Với kết quả này, chúng tôi hết sức tự tin và tin tưởng vào sự phát triển mạnh mẽ của Techcombank trong năm 2024”, ông Phùng Quang Hưng nhấn mạnh.

|

|

Trong cuộc gặp với các nhà đầu tư và giới phân tích vừa qua, ban lãnh đạo Techcombank cho biết Ngân hàng đang xây dựng chính sách để chia cổ tức bằng tiền mặt một cách bền vững. Đây là một sự thay đổi lớn của Techcombank sau 10 năm liên tiếp giữ lại lợi nhuận để củng cổ nền tảng vốn, phát triển kinh doanh.

Sau một thập kỷ giữ vững mức tăng trưởng lợi nhuận gần 40%/năm, Techcombank hiện đã trở thành ngân hàng tư nhân hàng đầu tại Việt Nam, với tổng lợi nhuận trước thuế trong 3 năm gần nhất đạt trên 3 tỷ đô la Mĩ. Theo đó, trên cơ sở kế hoạch tăng trưởng doanh thu và lợi nhuận bền vững, ban lãnh đạo Techcombank tự tin đề xuất chính sách cổ tức để trình Đại hội Đồng cổ đông vào tháng 4 sắp tới. Cụ thể, Techcombank dự kiến đề xuất mức chi trả cổ tức hàng năm bằng tiền mặt ít nhất 20%/ tổng lợi nhuận sau thuế, ước tính khoảng 1.500 đồng/cổ phiếu (tương đương 15% mệnh giá) cho năm 2024.

Theo Tổng Giám đốc Techcombank, việc thay đổi chính sách chi trả cổ tức dựa trên đánh giá về tiềm năng lợi nhuận, tình hình vốn và những dự báo về thay đổi chính sách. Với những nền tảng hiện có, lãnh đạo Techcombank cho biết Ngân hàng có thể thực hiện chia cổ tức bằng tiền mặt đồng thời vẫn duy trì được tốc độ tăng trưởng doanh thu, lợi nhuận 20%/năm cũng như các tỷ lệ an toàn như chiến lược đã đề ra.

|

Nói thêm về kế hoạch này, ông Phùng Quang Hưng, Phó Tổng giám đốc Techcombank, cho biết trong năm 2024, Ngân hàng dự kiến chia cổ tức tiền mặt ít nhất 20% lợi nhuận sau thuế. Ước tính, tỷ lệ trả cổ tức tương đương 15% so với mệnh giá.

Điều này sẽ đảm bảo dòng tiền thường xuyên cho cổ đông, khi vừa có thu nhập trực tiếp đến từ kết quả kinh doanh hàng năm, trong khi vẫn tối ưu hóa lợi ích từ tiềm năng tăng giá dựa trên vị thế dẫn đầu của Ngân hàng tại thị trường tài chính Việt Nam", ông Hưng nói.

Theo giới phân tích, việc doanh nghiệp công bố chia cổ tức bằng tiền mặt không chỉ thể hiện sự tự tin của ban lãnh đạo về nền tảng vốn cũng như dòng tiền của Ngân hàng mà còn có thể trở thành “chất xúc tác” hỗ trợ cho giá cổ phiếu.

|