Tại buổi công bố Báo cáo Tổng quan thị trường tài chính năm 2017 tổ chức mới đây, Uỷ ban Giám sát Tài chính Quốc gia (NFSC) cho biết, kết quả hoạt động kinh doanh của các TCTD khá khả quan, lợi nhuận tăng mạnh trong năm 2017. Lợi nhuận sau thuế ước tăng 44,5% so với năm 2016. Tỷ suất sinh lời ROA và ROE cao hơn năm trước, ước đạt lần lượt 0,69% và 10,2% (năm 2016 là 0,56% và 8,05%).

So sánh với một số quốc gia Châu Á giai đoạn 2012-2017, hiệu suất sinh lời của hệ thống TCTD Việt Nam đã có sự cải thiện mạnh khi hầu như các nước chỉ cải thiện nhẹ hoặc tiếp tục xu hướng giảm từ năm 2012.

Thu nhập từ hoạt động tín dụng tiếp tục chiếm tỷ trọng lớn trong tổng thu nhập thuần từ hoạt động kinh doanh của các TCTD do tín dụng tăng tương đối đều ngay từ những tháng đầu năm.

Cụ thể, lãi thuần từ hoạt động tín dụng tăng 33,1% so với năm 2016, chiếm 79,1% tổng thu nhập thuần từ hoạt động kinh doanh (năm 2016 con số này là 76,4%). Tỷ lệ thu nhập lãi cận biên (NIM) ước tăng từ 2,74% năm 2016 lên gần 3% năm 2017.

Lợi nhuận trước trích lập dự phòng ước tăng 30,9% so với năm 2016. Chi phí trích lập dự phòng tăng 20,2% so với năm trước.

Năm 2018, NFSC dự báo lợi nhuận của hệ thống TCTD có nhiều khả quan do tín dụng giữ được tốc độ ổn định như năm 2017, nợ xấu được kỳ vọng xử lý nhanh hơn và tăng thu nhập của các TCTD thông qua hoàn nhập dự phòng nợ xấu. Do đó, NFSC cho rằng, các TCTD có thêm dư địa để giảm lãi suất cho vay.

Nhiều ngân hàng chịu áp lực tăng vốn

NFSC cho biết, đến cuối năm 2017, tỷ lệ an toàn vốn tối thiểu (CAR) của hệ thống ước đạt 11,1% (năm 2016 là 11,6%). Tỷ lệ vốn cấp 1/tổng tài sản có rủi ro điều chỉnh là 8%. Tuy nhiên, hiện toàn hệ thống có 9/118 TCTD bị âm vốn tự có. Nếu loại trừ các TCTD bị âm vốn tự có thì CAR toàn hệ thống đạt khoảng 12,3%.

Các ngân hàng vẫn đang chịu áp lực tăng vốn lớn để đáp ứng các yêu cầu về tỷ lệ an toàn vốn tối thiểu theo tiêu chuẩn Basel II.

Nhiều ngân hàng đã tăng mạnh vốn tự có bằng nhiều biện pháp khác nhau như phát hành chứng chỉ tiền gửi kỳ hạn dài để tăng vốn cấp 2, không chia cổ tức để bổ sung vố tự có hoặc tăng vốn điều lệ theo hai hình thức phổ biến là chia cổ tức bằng cổ phiếu và phát hành thêm cổ phiếu cho cổ đông hiện hữu.

Ngoài ra, một số ngân hàng cũng xây dựng kế hoạch tăng vốn cấp 2 thông qua phát hành các trái phiếu dài hạn. Một số ngân hàng khá thành công với việc phát hành trái phiếu dài hạn như ACB, Vietinbank, Vietcombank.

Đối với các NHTM NN, áp lực tăng vốn càng lớn và kéo dài do hiện tại CAR của các ngân hàng này đã tiệm cận mức 9%, nếu áp dụng Basel II, CAR sẽ giảm xuống dưới 8%.

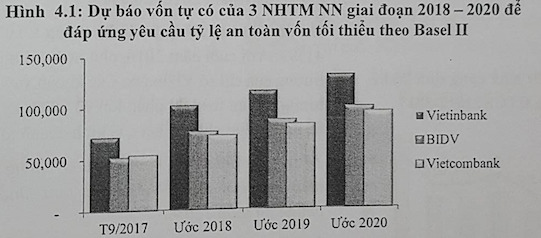

NFSC cho biết, đã tiến hành xây dựng mô hình dự báo nhu cầu vốn tự có hàng năm đối với 3 NHTM NN là Vietinbank, BIDV và Vietcombank để ước lượng nhu cầu vốn giai đoạn năm 2018-2020.

Nguồn: NFSC |

Mô hình được xây dựng trên các giả định là tốc độ tăng trưởng tài sản khoảng 14-18%/năm; đáp ứng tỷ lệ CAR là 8%; tỷ lệ tài sản có rủi ro/tổng tài sản áp dụng Basel II khoảng 65%-95%.

Kết quả mô hình cho thấy, tới cuối năm 2020 do nhu cầu vốn tự có tăng thêm là rất lớn, các ngân hàng phải tăng vốn tự có dự kiến gấp 1,8-2 lần so với thời điểm hiện tại mới có thể đáp ứng quy định của Basel II. Do đó, các TCTD này cần có lộ trình cụ thể và tính toán phù hợp việc bổ sung vốn để đáp ứng được yêu cầu vào năm 2020.

Về phía hỗ trợ từ chính sách, việc tăng vốn được tạo điều kiện thuận lợi qua quyết định số 1058/QĐ-TTg ban hành trong năm 2017.

Theo đó, Thủ tướng đã yêu cầu các bộ, ngành cân đối, bố trí nguồn để tăng vốn điều lệ cho các ngân hàng thương mại do nhà nước nắm giữ trên 50% vốn điều lệ đến năm 2020, lựa chọn cổ đông chiến lược, đảm bảo có ít nhất một nhà đầu tư chiến lược nước ngoài có uy tín trên thị trường, có năng lực tài chính, kinh nghiệm quản trị tốt.

Theo Bizlive