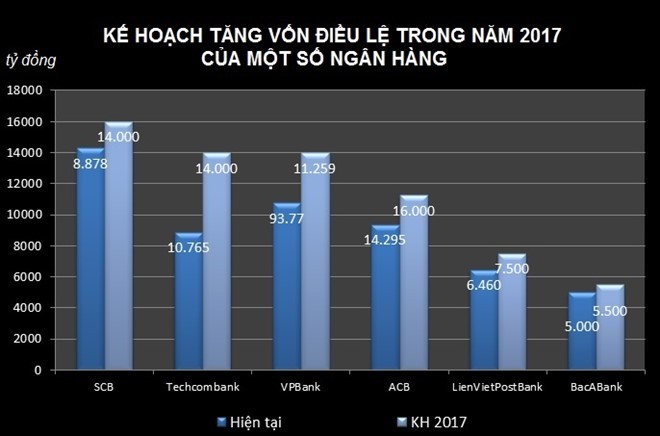

Trong mùa ĐHĐCĐ thường niên 2017, nhiều ngân hàng sẽ trình cổ đông phê duyệt phương án tăng vốn điều lệ, mặc dù nhiều nhà băng trước đó đã tăng vốn hàng nghìn tỷ đồng trong năm 2016.

Ồ ạt tăng vốn

Ngày 10/4, hai ngân hàng ACB và VPBank tiến hành tổ chức ĐHĐCĐ thường niên 2017. Bên cạnh các vấn đề nổi bật tại mỗi ngân hàng, HĐQT hai nhà băng này đều trình cổ đông phê duyệt phương án tăng mạnh vốn điều lệ trong năm 2017.

Cụ thể, HĐQT ACB trình cổ đông phê duyệt tăng vốn điều lệ lên 11.259 tỷ đồng. Mức này tăng gần 20% trong năm 2017, thông qua chia cổ tức bằng cổ phiếu tỷ lệ 10% cho cổ đông hiện hữu với số lượng tối đa là gần 98,6 triệu cổ phiếu.

Tính đến hết năm 2016, vốn điều lệ của ACB đạt 9.377 tỷ đồng và thuộc nhóm ngân hàng thương mại cổ phần tư nhân có vốn điều lệ dẫn đầu.

Tương tự, tại VPBank, lãnh đạo ngân hàng này cũng trình cổ đông phương án tăng vốn điều lệ lên hơn 14.000 tỷ đồng. Hiện tại, VPBank có vốn điều lệ là 10.765 tỷ đồng, vốn tự có tương ứng khoảng 15.400 tỷ đồng.

Năm 2017, VPBank sẽ cần bổ sung thêm khoảng 4.000 tỷ đồng vốn điều lệ, để đáp ứng các nhu cầu hoạt động của ngân hàng và đảm bảo tuân thủ các tỷ lệ an toàn theo quy định của Ngân hàng Nhà nước (NHNN).

VPBank sẽ thực hiện 2 đợt phát hành cổ phiếu để tăng vốn điều lệ. Đợt 1 phát hành gần 329,4 triệu cổ phiếu, vốn điều lệ sau phát hành đợt này dự kiến đạt hơn 14.000 tỷ đồng.

Trong đợt thứ 2, ngân hàng sẽ phát hành riêng lẻ tối đa 133,2 triệu cổ phiếu (10% cổ phần phổ thông), giá bán sẽ không thấp hơn giá trị sổ sách của Ngân hàng.

Hiện vốn điều lệ của nhà băng này nằm trong top 10 ngân hàng thương mại cổ phần tư nhân dẫn đầu, và tương đương với ACB. Tuy nhiên, nếu việc phát hành đợt 1 thành công, quy mô vốn của ngân hàng này sẽ tăng lên top 4, chỉ sau Sacombank, MBBank và SCB (Ngân hàng thương mại cổ phần Sài Gòn).

Chưa tổ chức ĐHĐCĐ, nhưng trong tài liệu đại hội, Techcombank cũng đặt mục tiêu tăng vốn điều lệ lên rất cao trong năm nay.

Bên cạnh các ngân hàng đã công bố kế hoạch tăng vốn cụ thể, nhiều ngân hàng cho biết cũng sẽ trình cổ đông phê duyệt phương án tăng vốn điều lệ trong năm 2017. Bên cạnh các ngân hàng đã công bố kế hoạch tăng vốn cụ thể, nhiều ngân hàng cho biết cũng sẽ trình cổ đông phê duyệt phương án tăng vốn điều lệ trong năm 2017. |

Cụ thể, Techcombank sẽ trình cổ đông thông qua phương án tăng vốn điều lệ thêm 5.000 tỷ đồng, từ mức 8.878 tỷ đồng hiện nay lên gần 14.000 tỷ đồng. Việc tăng vốn thông qua chào bán 500 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ nắm giữ.

Thời điểm chào bán dự kiến trong quý II hoặc quý III.

Các ngân hàng khác như Vietcombank, SCB, LienVietPostBank, BacABank, OCB… đều có kế hoạch tăng mạnh vốn điều lệ trong năm nay. Trước đó, vốn điều lệ tại hầu hết ngân hàng cũng đã tăng khá nhiều trong năm 2016, khi NHNN có quyết định áp dụng thí điểm tiêu chuẩn Basel 2 tại 10 TCTD.

Tăng năng lực hay đảm bảo an toàn vốn CAR?

Lý do mà các ngân hàng đưa ra về việc tăng mạnh vốn điều lệ trong năm nay là nâng cao năng lực quản trị rủi ro trong hoạt động ngân hàng, nâng cao năng lực đầu tư phát triển hệ thống, mở rộng mạng lưới chi nhánh và tăng cường đầu tư…

Bên cạnh đó, nguyên nhân chính các ngân hàng có kế hoạch tăng mạnh vốn điều lệ trong năm 2017 là để đảm bảo tỷ lệ an toàn vốn và các chỉ tiêu trong hoạt động theo quy định của NHNN.

Ông Đàm Văn Tuấn, Phó tổng giám đốc ACB, cho biết việc tăng vốn điều lệ sẽ giúp tăng giới hạn liên quan tới cấp tín dụng cho khách hàng, thêm nguồn vốn trung và dài hạn để tài trợ cho các hoạt động cấp tín dụng.

Nhận định về việc này, các chuyên gia tài chính cho rằng việc nâng vốn điều lệ tại các ngân hàng hiện nay chủ yếu nhằm mục đích đảm bảo tỷ lệ vốn an toàn (CAR) theo đúng quy định.

Cụ thể, hiện tại tỷ lệ CAR theo quy định của NHNN ở mức 8%. Trong báo cáo tổng quan thị trường tài chính năm 2016 của Ủy ban giám sát tài chính quốc gia, CAR của toàn hệ thống ước tính ở mức 11,3% (năm 2015 là 11,6%).

Kết quả áp dụng tiêu chuẩn an toàn vốn theo Basel 2 tại 10 TCTD thí điểm cho thấy hệ số CAR giảm mạnh so với số báo cáo.

Đối với 4 ngân hàng TMCP Nhà nước, CAR theo báo cáo đã gần chạm ngưỡng 9%, áp dụng Basel 2 thì giảm xuống dưới 8%. Nếu trong thời gian tới, nhóm ngân hàng này không tăng được vốn sẽ tác động mạnh tới kế hoạch tăng trưởng tín dụng của nhóm, cũng như tăng trưởng tín dụng toàn ngành.

Điều này có thể dẫn tới những ảnh hưởng đến tăng trưởng kinh tế giai đoạn 2016-2020, do đây là nhóm ngân hàng có vai trò quan trọng và tầm ảnh hưởng lớn đến toàn hệ thống TCTD.