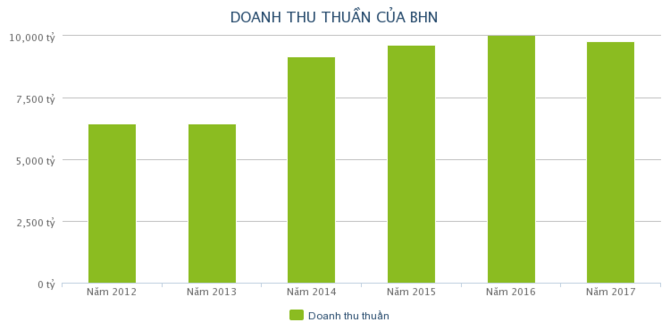

Trong khi đối thủ cùng ngành là Sabeco (SAB) có doanh thu thuần 2017 đạt 34.164 tỷ đồng, tăng trưởng 12% so với năm trước khi doanh thu thuần của Habeco lại giảm gần 2%. Riêng trong quý cuối năm, đi ngược với xu hướng doanh thu tăng mạnh của các doanh nghiệp ngành hàng đồ uống thực phẩm thì doanh thu của BHN lại giảm tới hơn 1.000 tỷ đồng.

|

Tính từ 2010 đến nay, thị phần của Habeco cũng đã liên tục sụt giảm trong khi sản lượng tiêu thụ bia tại Việt Nam lại không ngừng tăng

Trong khi trên thực tế, Habeco đã vung tay mạnh hơn cho chi phí bán hàng. Chi phí bán hàng năm 2017 chiếm 1.257 tỷ đồng, tức chiếm một nửa lãi gộp thu về. Điều này khiến biên lợi nhuận ròng của BHN chỉ ở mức 7%, chỉ bằng 1 nửa biên lợi nhuận ròng mà SAB đạt được trong cùng năm.

Việt Nam được đánh giá là thị trường có tốc độ tăng trưởng sản lượng tiêu thụ bia cao nhờ vào thu nhập tăng trưởng nhanh và dân số trẻ, điều này khiến miếng bánh thị trường bia Việt trở nên màu mỡ đối với các doanh nghiệp ngoại.

Hiện BHN có công suất đứng thứ 3 toàn ngành với 810 triệu lít/năm, tuy nhiên lại thấp hơn rất nhiều so với Sabeco (1,8 tỷ lít/năm). Không chỉ vậy, các đối thủ trong ngành đều không ngừng gia tăng công suất để đánh chiếm thị phần trong khi chiến lược của BHN hiện tại đang dừng ở mức duy trì thị phần.

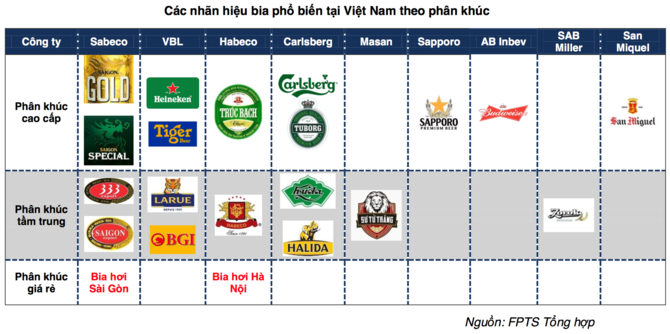

Như đã nói, thu nhập tăng trưởng nhanh và dân số trẻ của người Việt dẫn tới xu hướng tiêu thụ bia hiện tại đang chuyển dần lên các sản phẩm phân khúc cao cấp (giá sản phẩm bia > 35.000 đồng/lít). Tuy nhiên, các sản phẩm cộp mác Bia Hà Nội lại được định hình trong tâm trí người tiêu dùng là sản phẩm ở phân khúc bình dân. Đây vô hình chung trở thành điểm yếu của các sản phẩm Bia Hà Nội.

|

Trên thực tế, BHN có các sản phẩm đa dạng ở cả 3 phân khúc cao cấp, trung cấp và giá rẻ. Ở phân khúc cao cấp, BHN có bia Trúc Bạch có giá tương đương các đối thủ khác, tuy nhiên vẫn chưa thực sự nổi bật trong phân khúc này. Cùng với đó, sản phẩm của các đối thủ khác đã quá quen thuộc với người tiêu dùng và độ nhận diện lớn khi thừa hưởng các chiến dịch marketing toàn cầu của công ty mẹ.

Hơn nữa, mặc dù hệ thống phân phối chủ yếu tập trung ở các tỉnh miền Bắc (đây cũng là cơ sở để chiếm thị phần cao nhất khu vực này), tuy nhiên thị trường cho thấy BHN đang có dấu hiệu bị thất thế ngay trên thị trường truyền thống.

Dùng dằng Carlsberg - Habeco

BHN có cơ cấu cổ đông rất cô đặc khi Bộ Công Thương và Tập đoàn bia Carlsberg đã chiếm tới 99% cổ phần.

Habeco ký kết hợp đồng hợp tác chiến lược với Tập đoàn bia Carlsberg từ năm 2007. Khi đó Carlsberg mua lại 15% cổ phần từ Bộ Công Thương, sau đó tiếp tục gom mua từ các cổ đông khác để nâng tỷ lệ sở hữu lên 17,23%.

Với thỏa thuận lúc hợp tác chiến lược, Carlsberg sẽ được quyền ưu tiên mua thêm 60% cổ phần của Habeco trước khi Habeco bán tiếp cổ phần. Từ đó đến nay, Carlsberg luôn kiên trì theo đuổi việc gia tăng sở hữu tại doanh nghiệp bia Việt lớn thứ 2 này.

Bộ Công Thương vốn nắm giữ 81,8% cổ phần BHN đang có kế hoạch thoái vốn theo chỉ đạo của Chính phủ, tuy nhiên qua nhiều lần đàm phán, việc hãng bia Đan Mạch có được mua lại cổ phần mà Bộ Công thương thoái hay không vẫn chưa ngã ngũ. Mặc dù trước đó Carlsberg muốn nâng tỷ lệ sở hữu tại Habeco lên 61,79% nhưng do trần khối ngoại của BHN ở mức 49% nên Carlsberg chỉ có thể mua lại tối đa 31,7% cổ phần BHN.

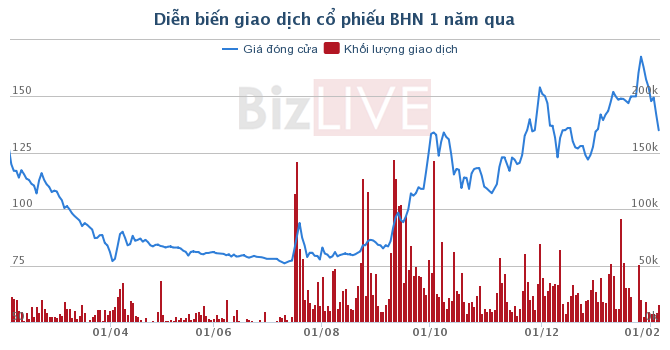

Thị giá cổ phiếu BHN hiện đang xoay quanh mức 135.000 – 140.000 đồng/cổ phiếu. Tuy nhiên theo đánh giá của một số công ty chứng khoán, cổ phiếu BHN đang được định giá tương đối cao nếu so với các doanh nghiệp ngành bia trong nước và trong khu vực.

|

Trước đó, khi BHN vừa lên sàn và thị giá liên tục tăng chóng mặt, Tổng giám đốc Carlsberg Việt Nam cũng cho rằng việc tăng giá của cổ phiếu BHN không phản ánh đúng giá trị công ty và lực mua đầu cơ là yếu tố khiến giá cổ phiếu tăng mạnh.

Theo nguồn thông tin mới nhất, nếu muốn thâu tóm Habeco thì Carlsberg buộc phải trả tiền theo giá trị thị trường. Việc định giá bán và tỷ lệ bán cho Carlsberg thế nào là yếu tố khiến thương vụ mua bán này trở nên dai dẳng chưa có hồi kết.

Tuy vậy Chính phủ vẫn đang kỳ vọng sẽ bán được vốn ở Habeco trong quý I năm nay. Cả hai bên Carlsberg và Habeco vẫn đang xem xét kỹ lương để giải quyết vấn đề thỏa đáng nhằm vừa đảm bảo được điều khoản hợp đồng đã ký kết vừa đảm bảo được cơ chế giá thị trường.

Thương vụ bán hãng bia Việt có thị phần lớn nhất là Sabeco sang tay tỷ phú Thái Lan cũng đe dọa trực tiếp đến Habeco nói riêng và các doanh nghiệp bia nội nói chung khi Thaibev không hề giấu diếm tham vọng sẽ "bao sân" thị trường bia Việt Nam trong tương lai gần.

Theo Bizlive