Thời gian gần đây, các đối tượng cho vay nặng lãi rất tinh vi. Nhiều đối tượng dùng thủ đoạn cho vay với số tiền ở mức dưới 30.000.000 đồng để gây khó khăn cho cơ quan điều tra trong quá trình xử lý vụ việc. Các đối tượng còn đưa ra nhiều loại chi phí vay khác nhau nhằm né lãi suất.

Không những vậy, trong lãi suất phạt, các đối tượng dùng thuật ngữ “phí phạt” thay cho lãi suất quá hạn nhằm qua mặt cơ quan chức năng.

Tuy nhiên, theo Nghị quyết 01/2021/NQ-HĐTP ngày 20/12/2021 của Hội đồng Thẩm phán Tòa án nhân dân tối cao về hướng dẫn áp dụng Điều 201 của Bộ luật Hình sự và việc xét xử vụ án hình sự về tội cho vay lãi nặng trong giao dịch dân sự thì “Cho vay lãi nặng” là trường hợp bên cho vay cho bên vay vay tiền với mức lãi suất gấp 05 lần trở lên mức lãi suất cao nhất quy định tại khoản 1 Điều 468 của Bộ luật Dân sự.

Trường hợp cho vay bằng tài sản khác (không phải là tiền) thì khi giải quyết phải quy đổi giá trị tài sản đó thành tiền tại thời điểm chuyển giao tài sản vay. Một thực tế, các doanh nghiệp cầm đồ, nhiều ứng dụng cho vay đang lấn sân sang ngân hàng theo hình thức vay “tín chấp”.

Do đó, hành vi khách quan của tội cho vay lãi nặng thể hiện ở một trong các hành vi cho người khác vay và áp đặt mức lãi suất gấp 05 lần trở lên của mức lãi suất cao nhất quy định trong Bộ luật Dân sự (BLDS), thu lợi bất chính từ 30.000.000 đồng trở lên. Theo quy định của Bộ luật Dân sự 2015 (Điều 468) thì lãi suất trong hợp đồng vay được xác định do các bên thỏa thuận.

Trường hợp các bên có thỏa thuận về lãi suất thì lãi suất theo thỏa thuận không được vượt quá 20%/năm của khoản tiền vay, trừ trường hợp pháp luật liên quan có quy định khác. Căn cứ tình hình thực tế và theo đề xuất của Chính phủ, Ủy ban thường vụ Quốc hội quyết định điều chỉnh mức lãi suất nói trên và báo cáo Quốc hội tại kỳ họp gần nhất. Trường hợp lãi suất theo thỏa thuận vượt quá lãi suất giới hạn được quy định tại khoản này thì mức lãi suất vượt quá không có hiệu lực.

Trường hợp các bên có thỏa thuận về việc trả lãi, nhưng không xác định rõ lãi suất và có tranh chấp về lãi suất thì lãi suất được xác định bằng 50% mức lãi suất giới hạn quy định tại khoản 1 Điều này tại thời điểm trả nợ.

Như vậy, theo quy định của Bộ luật dân sự, lãi suất cho vay tối đa tính trung bình theo tháng sẽ là: 20%/12 tháng = 1,666%/tháng. Nếu lãi suất cho vay gấp 05 lần trở lên của mức lãi suất tối đa nói trên, tức là từ 1,666% x 5 lần = 8,33%/tháng trở lên (hoặc từ 100%/năm trở lên) thì hành vi cho vay có dấu hiệu của “Tội cho vay lãi nặng trong giao dịch dân sự”.

|

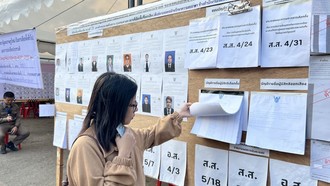

Hoạt động cho vay tín chấp, cầm đồ đang vi phạm pháp luật. |

Theo bài viết của Ngày Nay cung cấp, hành vi cho vay của các đối tượng với mức phí phạt lên đến hàng trăm %/tháng là có dấu hiệu của “Tội cho vay lãi nặng trong giao dịch dân sự”.

Trong giao dịch dân sự, người cho vay với lãi suất gấp 05 lần trở lên của mức lãi suất cao nhất quy định trong Bộ luật dân sự nhưng thu lợi bất chính dưới 30.000.000 đồng thì cũng không bị coi là phạm tội và cũng không cấu thành tội phạm này.

Tuy nhiên, trường hợp người cho vay lãi nặng thực hiện nhiều hành vi khác nhau liên quan đến việc đòi nợ (như: dùng vũ lực, đe dọa dùng vũ lực, uy hiếp tinh thần, gây thương tích, gây tổn hại sức khỏe hoặc có hành vi khác để lấy tài sản,...) thì tùy từng trường hợp họ còn bị xử lý hình sự về tội phạm tương ứng, nếu đủ yếu tố cấu thành tội phạm.

Pháp luật hiện hành quy định “kinh doanh dịch vụ cầm đồ" là loại hình kinh doanh dịch vụ cho vay tiền mà người vay tiền phải có tài sản hợp pháp mang đến cơ sở kinh doanh dịch vụ cầm đồ để cầm cố. Và cơ sở kinh doanh dịch vụ cầm đồ phải có trách nhiệm “lập hợp đồng cầm cố tài sản theo quy định của pháp luật”.

Tóm lại, hoạt động cho vay cầm đồ là cho vay hoàn toàn dựa trên cơ sở cầm cố tài sản. Bên vay phải có động sản và phải giao cho bên cho vay. Bản chất của dịch vụ cầm đồ là cho vay hoàn toàn dựa vào trị giá tài sản cầm cố. Nếu bên vay không trả được nợ, thì bên cho vay được quyền xử lý tài sản để thu hồi nợ mà không dựa vào uy tín, vào tài sản cũng như từ các nguồn thu nợ khác.

Điều 105 về “Tài sản” có quy định: “Tài sản là vật, tiền, giấy tờ có giá và quyền tài sản. Tài sản bao gồm bất động sản và động sản. Bất động sản và động sản có thể là tài sản hiện có và tài sản hình thành trong tương lai”.

Khoản 4 Điều 3 Nghị định 96/2016/NĐ-CP về "Ngành, nghề đầu tư kinh doanh có điều kiện về an ninh, trật tự và phạm vi quản lý" quy định Kinh doanh dịch vụ cầm đồ, gồm: Kinh doanh dịch vụ cho vay tiền mà người vay tiền phải có tài sản hợp pháp mang đến cơ sở kinh doanh dịch vụ cầm đồ để cầm cố.

Do đó, các doanh nghiệp cầm đồ không được hoạt động cho vay mà không có tài sản đảm bảo, không có tài sản thế chấp. Các doanh nghiệp cầm đồ không được hoạt động cho vay bằng bảo lãnh tín chấp, cầm cố chứng minh nhân dân, thẻ căn cước công dân, bằng tốt nghiệp đại học, giấy phép lái xe, thẻ sinh viên, giấy chứng nhận quyền sử dụng đất, sổ bảo hiểm xã hội,…

Cũng tại Điều 9 và Điều 10 của Nghị định 96/2016/NĐ-CP có quy định, người chịu trách nhiệm về an ninh, trật tự của cơ sở kinh doanh dịch vụ cầm đồ phải là người có hộ khẩu thường trú ít nhất 05 năm tại xã, phường, thị trấn nơi đăng ký đặt địa điểm hoạt động kinh doanh…

Đối với dịch vụ đòi nợ, người chịu trách nhiệm về an ninh, trật tự của cơ sở kinh doanh dịch vụ đòi nợ phải là người có hộ khẩu thường trú ít nhất 05 năm tại quận, huyện, thị xã, thành phố thuộc tỉnh nơi đăng ký đặt địa điểm hoạt động kinh doanh…

Luật Các tổ chức tín dụng 2010 (sửa đổi, bổ sung năm 2017) có quy định việc cho vay vượt quá phạm vi cầm đồ, không dựa trên vào tài sản cầm cố, là vi phạm quy định “nghiêm cấm cá nhân, tổ chức không phải là tổ chức tín dụng thực hiện hoạt động ngân hàng trừ giao dịch ký quỹ, giao dịch mua, bán lại chứng khoán của công ty chứng khoán”.