Công ty CP Tập đoàn Masan (MSN) vừa cho biết đã ký kết giao dịch với nhóm nhà đầu tư bao gồm TPG, Platinum Orchid (thuộc sở hữu của Quỹ đầu tư Quốc gia Abu Dhabi) và SeaTown Master Fund (do công ty con của Temasek Holdings quản lý) cho khoản đầu tư 350 triệu USD vào Công ty CP The CrownX.

Đây là giao dịch khép lại vòng huy động vốn cuối cùng của hệ sinh thái The CrownX trước khi công ty tiến hành IPO và niêm yết trên thị trường chứng khoán.

Như vậy, sau khoảng 1 năm rưỡi kể từ khi thành lập, công ty con của Masan đã huy động được hơn 1,5 tỷ USD từ các nhà đầu tư quốc tế.

Đáng chú ý, sau giao dịch huy động vốn vòng cuối cùng này, Masan cho biết The CrownX đã được định giá lên tới 8,2 tỷ USD cho 100% vốn chủ sở hữu, tương đương giá mỗi cổ phần là 105 USD (xấp xỉ 2,415 triệu đồng).

Như vậy, giao dịch góp vốn 350 triệu USD của nhóm nhà đầu tư thuộc Quỹ đầu tư Quốc gia Abu Dhabi và SeaTown Master Fund kể trên có thể đổi lấy 4,27% cổ phần tại The CrownX.

Theo báo cáo của Masan, tỷ lệ sở hữu của tập đoàn tại The CrownX sau giao dịch này là 81,4%.

|

| Chủ sở hữu chuỗi Winmart và Winmart+ đã được định giá 8,2 tỷ USD trong vòng gọi vốn cuối cùng. |

Lãnh đạo Masan cho biết mức định giá kể trên cho thấy giá trị của The CrownX đã tăng 12% so với vòng huy động vốn gần nhất. Theo kế hoạch, công ty sẽ sử dụng khoản huy động vốn này để đầu tư vào các sáng kiến thúc đẩy tăng trưởng và mua lại cổ phần để tăng tỷ lệ sở hữu.

Ông Danny Le, Tổng giám đốc Tập đoàn Masan, cho biết trong hơn 7 năm qua, tập đoàn này đã hoạch định tầm nhìn chiến lược Point of Life, thỏa thuận hợp tác với TPG, ADIA và SeaTown một lần nữa khẳng định khả năng hiện thực hóa chiến lược này.

“Hiện nay, chúng tôi đã hoàn tất huy động vốn tại The CrownX và sẽ tập trung tăng tốc mở rộng nền tảng Point of Life tích hợp offline và online trên toàn quốc”, ông Danny Le chia sẻ.

Ngoài ra, Tổng giám đốc Masan cũng cho biết sẽ IPO The CrownX trên sàn chứng khoán quốc tế vào năm 2023-2024 với 3 mục tiêu chính là tăng thị phần trong chi tiêu, tiêu dùng bằng cách mở rộng hệ thống; số hóa toàn bộ nền tảng để trở thành công ty tiêu dùng công nghệ và đạt biên lợi nhuận 2 chữ số.

Trước giao dịch huy động 350 triệu USD nói trên, tháng 11 vừa qua, Masan cũng đã huy động được hơn 345 triệu USD từ nhóm nhà đầu tư dẫn đầu bởi SK Group để mua lại cổ phần của The CrownX. Trong đó, riêng SK Group đầu tư 340 triệu USD và đổi lấy 4,9% cổ phần tại công ty.

|

Trước SK Group, một nhóm nhà đầu tư do Tập đoàn Alibaba cùng Baring Private Equity Asia (BPEA) dẫn đầu cũng đã rót 400 triệu USD vào The CrownX để sở hữu khoảng 5,5% vốn cổ phần.

Trong hệ sinh thái doanh nghiệp của Tập đoàn Masan, dù là công ty con được thành lập mới nhất nhưng The CrownX đang là công ty mang nhiều kỳ vọng nhất.

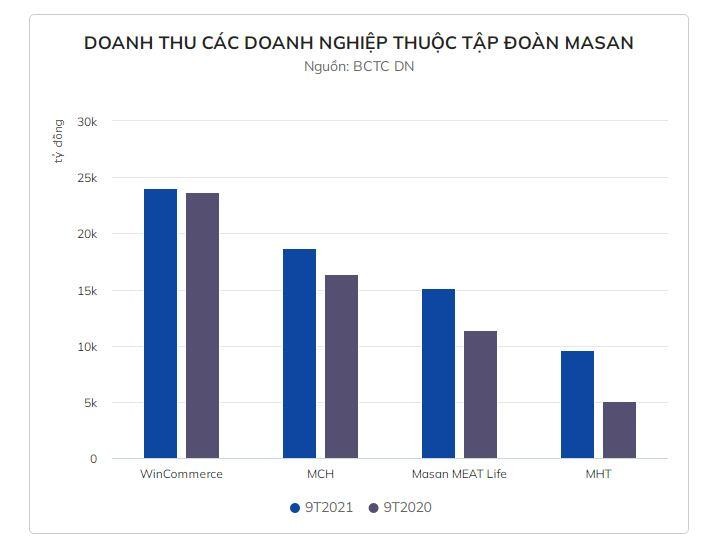

Trong đó, công ty con này đang nắm trong tay 2 doanh nghiệp có nguồn thu lớn nhất của Masan bao gồm Masan Consumer Holdings phụ trách hoạt động sản xuất hàng tiêu dùng và WinCommerce - chủ sở hữu trực tiếp chuỗi siêu thị Winmart và cửa hàng tiện lợi Winmart+ (tên cũ là Vinmart và Vinmart+).

Trong khi Masan Consumer Holdings luôn là công ty có hoạt động kinh doanh hiệu quả nhất trong hệ sinh thái doanh nghiệp của Masan, WinCommerce sau khi được hợp nhất kết quả kinh doanh đang là công ty có doanh thu cao nhất của Masan.

Hiện tại, chủ sở hữu Winmart và Winmart+ cũng đã cải thiện đáng kể biên lãi ròng và có quý lãi dương đầu tiên kể từ khi đi vào hoạt động. Masan cho biết ưu tiên trong thời gian tới sẽ là tăng tốc mở rộng mô hình mini-mall tại The CrownX.