Cổ đông e ngại trước ngày đại hội

Theo tài liệu Đại hội đồng cổ đông thường niên năm 2021, Công ty cổ phần Bóng đèn phích nước Rạng Đông (mã RAL) sẽ trình cổ đông thông qua kế hoạch tăng vốn gần gấp đôi để xây dự án Nhà máy sản xuất các sản phẩm điện tử công nghệ cao tích hợp hệ sinh thái chiếu sáng LED xanh, thông minh tại Hòa Lạc với tổng vốn đầu tư lên đến 2.334 tỷ đồng.

Theo phương án, Rạng Đông dự kiến sẽ phát hành cho cổ đông hiện hữu 11 triệu cổ phiếu, tương ứng tỷ lệ 91,1% cổ phiếu đang lưu hành của công ty. Tỷ lệ thực hiện quyền tương ứng 12,075: 11 (cổ đông sở hữu 12,075 cổ phiếu sẽ được quyền mua thêm 11 cổ phiếu mới).

Mức giá chào bán được xác định sẽ bằng 65% giá bình quân 20 phiên giao dịch liền trước ngày quyết định thực hiện của Rạng Đông và không thấp hơn 110.000 đồng/cổ phiếu. Nếu được quyền mua 1.000 cổ phiếu, nhà đầu tư sẽ phải bỏ ra tối thiểu 110 triệu đồng.

Con số này không hề nhỏ đặc biệt trong trường hợp nhà đầu tư sử dụng đòn bẩy để sở hữu cổ phiếu hiện tại trong khi việc mua cổ phiếu phát hành hoàn toàn bằng tiền “thịt”. Thêm nữa, việc nộp tiền thực hiện quyền mua có thể khiến nhà đầu tư bị “chôn” vốn do cổ phiếu phát hành thêm phải mất một thời gian không ngắn để được giao dịch.

|

Cổ phiếu RAL trên thị trường ngay lập tức phản ứng tiêu cực trong 2 phiên vừa qua. Sau khi giảm kịch sàn phiên 7/6, cổ phiếu này tiếp tục giảm gần hết biên độ và rơi xuống dưới 200.000 đồng/cổ phiếu trong phiên 8/6. Đây là mức thị giá thấp nhất của cổ phiếu này kể từ đầu tháng 3/2021.

Dù “bốc hơi” gần 15% sau 2 phiên, thị giá RAL vẫn cao hơn tới 46% so với thời điểm đầu năm 2021. Với thị giá 198.500 đồng/cổ phiếu, RAL cũng là cái tên “đắt đỏ” thứ 3 trên sàn chứng khoán, chỉ xếp sau VCF của VinaCafé Biên Hòa và NTC của Nam Tân Uyên.

Đáng chú ý, RAL giảm sốc trong bối cảnh thanh khoản rất dồi dào với khối lượng giao dịch mỗi phiên xấp xỉ 100.000 đơn vị, gấp 5 lần bình quân phiên trong 1 quý trở lại đây. Điều này khiến giả thuyết cổ đông “ngại” nộp tiền mua cổ phiếu phát hành do giá cao lại càng có cơ sở.

Công đoàn sẽ chi 500 tỷ mua cổ phiếu phát hành?

Trong cơ cấu cổ đông của RAL, Công đoàn Rạng Đông đang là cổ đông lớn nhất khi sở hữu khoảng 5 triệu cổ phiếu, tương ứng tỷ lệ sở hữu 41% cổ phần công ty. Như vậy, với phương án phát hành, Công đoàn Rạng Đông sẽ là tổ chức phải bỏ ra nhiều tiền nhất đợt tăng vốn này, ước tính tối thiểu 500 tỷ đồng và có thể nhiều hơn nếu giá RAL tăng mạnh trước đợt phát hành.

Số tiền trên tương đương hơn 1/5 giá trị vốn hóa của Rạng Đông (tính đến hết ngày 8/6). Trong trường hợp tiến hành “lăn chốt”, Quỹ công đoàn Rạng Đông sẽ không dễ để huy động từ người lao động để mua cổ phiếu đây cũng là phương án khó khả thi.

|

Theo quy định hiện hành, đợt chào bán để huy động vốn thực hiện dự án đầu tư phải đảm bảo các nhà đầu tư mua tối thiểu 70% số cổ phiếu dự kiến chào bán. Trường hợp nhà đầu tư mua cổ phiếu không đạt 70% số cổ phần dự kiến chào bán, đợt phát hành sẽ bị hủy bỏ và công ty sẽ hoàn lại tiền cho các nhà đầu tư đã tham gia.

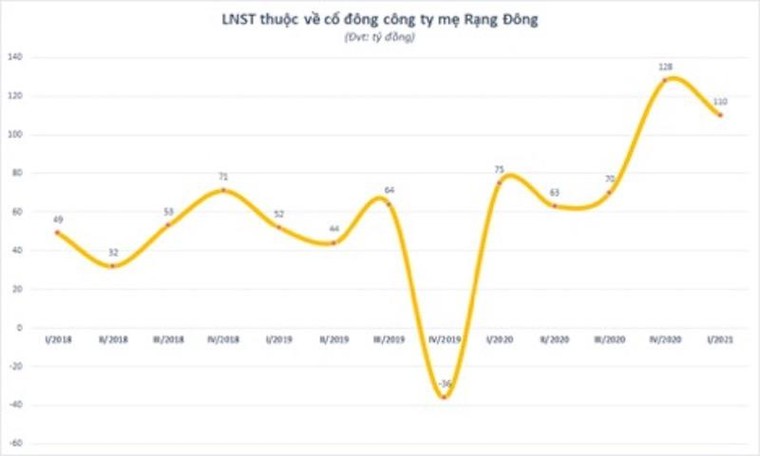

Về kết quả kinh doanh quý I/2021, Rạng Đông tiếp tục ghi nhận một quý tăng trưởng khả quan với doanh thu đạt 1.532 tỷ đồng và lợi nhuận sau thuế 110 tỷ đồng, lần lượt tăng 38% và 46% so với cùng kỳ năm trước. Lãi cơ bản trên cổ phiếu (EPS) trượt quý đạt 32.260 đồng, thuộc loại cao nhất sàn chứng khoán. Đây có thể là một điểm cộng trong mắt nhà đầu tư khi cân nhắc việc “lăn chốt” phát hành thêm của Rạng Đông.