Khoảng trống vốn trung dài hạn và vai trò tiên phong của VPBankS

Theo báo cáo của Ngân hàng Nhà nước, đến cuối năm 2024, dư nợ tín dụng toàn nền kinh tế đã lên tới khoảng 134% GDP, cao so với nhiều quốc gia trong khu vực và đang gióng lên hồi chuông cảnh báo về rủi ro tiềm ẩn và hệ lụy cho nền kinh tế.

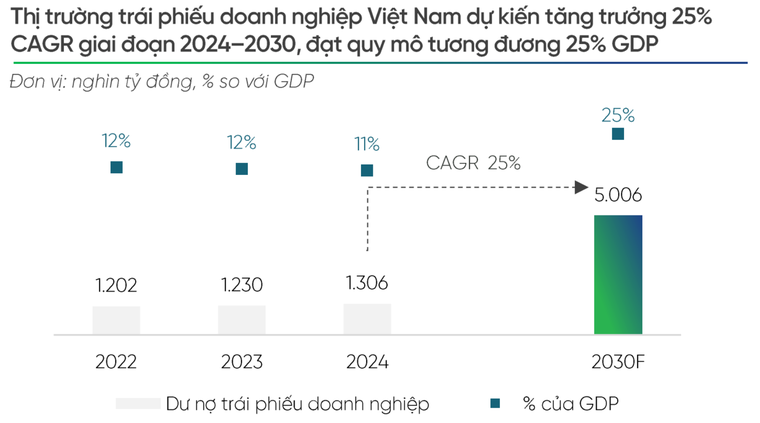

Trong khi đó, quy mô thị trường trái phiếu doanh nghiệp, một kênh dẫn vốn trung và dài hạn quan trọng, lại mới chỉ đạt khoảng 11% GDP vào năm 2024, thấp hơn đáng kể so với mặt bằng chung khu vực. Nhiều doanh nghiệp, đặc biệt nhóm nhỏ và vừa, cũng gặp khó khăn trong việc huy động vốn cổ phần, dù vốn hóa thị trường chứng khoán đã đạt khoảng 70% GDP vào cuối năm 2024.

Những chênh lệch này cho thấy sự cấp thiết của việc phát triển thị trường vốn nợ (DCM) và vốn cổ phần (ECM) minh bạch, hiệu quả, giúp giảm áp lực lên hệ thống ngân hàng. Khoảng trống trên cũng mở ra cơ hội lớn cho các định chế tài chính tham gia sâu hơn vào mảng ngân hàng đầu tư (IB), góp phần định hình một hệ thống tài chính cân bằng và bền vững hơn.

Trong bối cảnh ấy, Công ty Cổ phần Chứng khoán VPBank (VPBankS), với nền tảng tài chính vững chắc cùng sự hậu thuẫn từ Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, HoSE: VPB) và cổ đông chiến lược Sumitomo Mitsui Banking Corporation (SMBC), đang từng bước khẳng định vị thế ngân hàng đầu tư hàng đầu, tiên phong kiến tạo thị trường vốn Việt Nam với hai trụ cột chiến lược là ECM và DCM.

Chỉ sau 3 năm hoạt động, VPBankS đã nhanh chóng vào nhóm dẫn đầu thực hiện thu xếp vốn trên thị trường trái phiếu và vốn cổ phần. Công ty đã tham gia hàng loạt thương vụ tư vấn phát hành trái phiếu lớn, với tổng giá trị 14.500 tỷ đồng chỉ trong 9 tháng đầu năm 2025. Đến năm 2030, VPBankS đặt mục tiêu chiếm 18,5% thị phần trái phiếu doanh nghiệp phi ngân hàng, giữ vị trí top 2 toàn thị trường. Bên cạnh đó, VPBankS cũng thuộc nhóm dẫn đầu về tư vấn các thương vụ vốn cổ phần (ECM), với quy mô đạt 20.000 tỷ đồng trong 9 tháng năm 2025.

Năng lực của VPBankS được thể hiện qua hàng loạt thương vụ đình đám, trị giá hàng nghìn tỷ đồng và quan trọng hơn là tệp khách hàng trải rộng nhiều lĩnh vực như: Sản xuất (TTC Group, VinFast), khai khoáng (Núi Pháo), bất động sản khu công nghiệp (Becamex), công nghệ và những ngành khác … Công ty sở hữu một danh mục khách hàng đa dạng, duy trì mối quan hệ vững chắc với doanh nghiệp và mạng lưới phân phối rộng lớn. Trong 9 tháng năm 2025, VPBankS ghi nhận doanh thu IB khoảng 1.000 tỷ đồng, cao thứ hai toàn thị trường.

Lợi thế riêng có để VPBankS dẫn đầu trong mảng trái phiếu

Với chính sách vĩ mô thuận lợi cùng những yếu tố nội tại như năng lực tài chính vững vàng, mạng lưới khách hàng rộng lớn, uy tín thương hiệu và lợi thế tuân thủ, VPBankS đang sở hữu đầy đủ điều kiện để khẳng định vị thế dẫn đầu trên thị trường trái phiếu doanh nghiệp.

|

Thị trường trái phiếu doanh nghiệp Việt Nam mở ra tiềm năng lớn. Ảnh: VPBankS |

Trên bình diện vĩ mô, Chính phủ theo đuổi chính sách phát triển thị trường trái phiếu và ban hành nhiều chính sách nhằm hướng đến tháo gỡ điểm nghẽn, minh bạch hóa và hạn chế rủi ro.

Theo định hướng, trong giai đoạn 2024 – 2030, thị trường trái phiếu doanh nghiệp duy trì tốc độ tăng trưởng kép hàng năm (CAGR) 25%, tới năm 2030, tương đương 5 triệu tỷ đồng. Đây là nền tảng vững chắc, mở ra không gian tăng trưởng rộng lớn cho những đơn vị tư vấn tiềm lực và chiến lược rõ ràng như VPBankS. Song song, nâng hạng thị trường chứng khoán thúc đẩy hoạt động IPO, huy động vốn của doanh nghiệp cũng sẽ, tạo thêm động lực thúc đẩy nhu cầu dịch vụ IB mà VPBankS cung cấp.

Về các yếu tố nội tại, khác với phần lớn công ty chứng khoán vốn chỉ dừng một số hoạt động trong chuỗi giá trị, VPBankS có đủ tiềm lực vốn và năng lực quản trị rủi ro để thực hiện trọn vẹn các nghiệp vụ như tư vấn, đầu tư, phân phối, cung cấp dịch vụ khác và đặc biệt là bảo lãnh phát hành.

Năng lực bảo lãnh phát hành hàng đầu đến tư quy mô vốn chủ sở hữu gần 20.300 tỷ đồng, chi phí vốn thấp hơn bình quân của top 30 công ty chứng khoán lớn nhất từ 100 – 150 điểm cơ bản (bps) và quản trị rủi ro chặt chẽ, toàn diện.

Theo ông Vũ Hữu Điền, Thành viên Hội đồng Quản trị, Tổng Giám đốc VPBankS, công ty là một trong số ít đơn vị trên thị trường cung cấp dịch vụ One Stop Shop (dịch vụ trọn gói) cho nhà đầu tư, có thể thực hiện thương vụ trái phiếu hàng nghìn tỷ đồng chỉ trong 3 tuần.

Đồng thời, nhờ sở hữu nguồn lực hơn 50 chuyên gia ngân hàng đầu tư, VPBankS đáp ứng những yêu cầu khắt khe nhất về tư vấn phát hành.

Công ty cũng thừa hưởng mạng lưới phân phối rộng khắp với hơn 27.000 nhân viên VPBank, tạo điều kiện thuận lợi để các sản phẩm đầu tư tiếp cận nhanh chóng tới từng nhóm khách hàng mục tiêu. VPBankS độc quyền khai thác hơn 30 triệu khách hàng trong hệ sinh thái ngân hàng mẹ - bao gồm 634.000 khách hàng Diamond Banking, 2.000 khách hàng Private Banking, nhiều khách hàng tổ chức lớn và đặc biệt là hơn 160.000 doanh nghiệp vừa và nhỏ (SME) – vừa là đơn vị có nhu cầu phát hành, vừa là nhà đầu tư tiềm năng.

Uy tín và thương hiệu của VPBank – một trong những ngân hàng tư nhân hàng đầu Việt Nam – cũng là nền tảng giúp VPBankS gia tăng niềm tin, nâng cao hiệu quả phân phối. Công ty đã xây dựng hệ thống phân phối cân bằng, dựa trên 3 trụ cột chính, gồm: định chế tài chính, khách hàng cá nhân và khách hàng doanh nghiệp tại ngân hàng.

Nhà đầu tư có thể đăng ký mua và đặt cọc mua cổ phiếu IPO của VPBankS trong thời gian từ ngày 10/10 - 31/10/2025; giá trị đặt cọc bằng 10% tổng giá trị đăng ký mua. Cổ phiếu được phân phối trực tiếp bởi VPBankS và thông qua 3 đại lý gồm Chứng khoán Vietcap, Chứng khoán SSI và Chứng khoán SHS cùng 12 đơn vị hỗ trợ chào bán và nhận đăng ký mua cổ phiếu.

Khi tham gia IPO, nhà đầu tư có cơ hội nhận nhiều phần quà giá trị như xe Mercedes trị giá 2 tỷ đồng, viên kim cương 300 triệu đồng, iPhone 17 Pro Max … Sau khi hoàn thành đợt IPO, VPBankS dự kiến niêm yết cổ phiếu trên HoSE trong tháng 12/2025.